PERSPECTIVAS PRECIOS DE TRANSFERENCIA LATINOAMÉRICA

MÉXICO

Nuevos Vencimientos para las Declaraciones Informativas en Materia de Precios de Transferencia

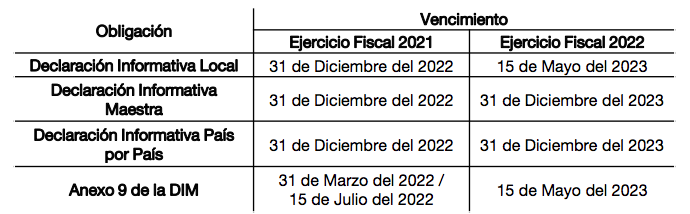

A raíz de los cambios en la Reforma Fiscal 2022, los artículos 76, fracción X, 76-A de la Ley del Impuesto Sobre la Renta (“LISR”) y el 32-H del Código Fiscal de la Federación (“CFF”) sufrieron cambios en las fechas de presentación para las obligaciones del Anexo 9 de la Declaración Informativa Múltiple (“DIM”) de operaciones con partes relacionadas y la Declaración Informativa Local. A continuación se muestra un comparativo de los periodos fiscales 2021-2022 con los vencimientos actualizados de cada una de las declaraciones informativas de Precios de Transferencia:

Como resumen del cuadro anterior, podemos observar la actualización del vencimiento de

la Declaración Informativa Local que para el ejercicio fiscal 2021 era el 31 de diciembre del

2022 y que a raíz de la reforma fiscal cambia su fecha de vencimiento al 15 de mayo del

2023. Así mismo, queda con el mismo vencimiento el Anexo 9 de la DIM.

Finalmente, las declaraciones Maestra y País por País no sufren ningún cambio en las

fechas de presentación.

Contenido de las Declaraciones en Materia de Precios de Transferencias:

Dentro del artículo 76-A fracciones I, II y III, se estable la información que debe contener cada una de las Declaraciones Informativas de partes relacionadas, mientras que en la Regla Miscelánea Fiscal de cada año se detalla la información a incluir en cada declarativa. A continuación mencionamos de manera general la información a incluir en las mismas:

1) La Declaración Informativa Maestra debe contener información referente al grupo multinacional relacionado a la:

- Estructura organizacional;

- Descripción de la actividad, sus intangibles, actividades financieras; y

- Posición financiera y fiscal.

2) La Declaración Informativa Local debe contener en general:

- Descripción de la estructura organizacional, sus actividades de negocios y estratégicas e información sobre las operaciones con partes relacionadas llevadas a cabo durante el ejercicio fiscal; e

- Información financiera del contribuyente obligado, así como de las operaciones y empresas comparables.

3) La Declaración Informativa País por País debe contener:

- Información sobre la distribución mundial de ingresos e impuestos pagados;

- Indicadores de localización de las actividades económicas del grupo empresarial multinacional; y

- Listado de todas las entidades integrantes del grupo empresarial y establecimientos permanentes, así como sus actividades económicas.

Obligación de Presentar el Local File y Master File 2022 (Acciones BEPS)

Como complemento del punto anterior, están obligados a la presentación del Local File y Master File los contribuyentes que cumplan los siguientes requisitos establecidos en el artículo 32-H (fracciones I, II, III, IV y VI) y 32-A del CFF (segundo párrafo):

- Quienes hayan tenido ingresos acumulables (actualizables cada año) en el ejercicio inmediato anterior por un monto igual o superior a $904,215,560 pesos, así como aquellos que al cierre del ejercicio fiscal anterior tengan acciones colocadas entre el gran público inversionista.

- Las sociedad mercantiles que pertenezcan al régimen fiscal opcional para grupos de sociedades.

- Las entidades paraestatales de la administración pública federal.

- Las personas morales residentes en el extranjero que tengan establecimiento permanente en el país.

- Cualquier persona moral residente en México, respecto de las operaciones llevadas a cabo con residentes en el extranjero.

- Los contribuyentes que sean partes relacionadas de los sujetos establecidos en el artículo 32-A segundo párrafo del CFF.

Obligación de Presentar el Local File y Master File 2022 (Acciones BEPS)

Como punto añadido importante por la reforma fiscal 2022, se incorpora al artículo 32-H la

fracción VI, la cual establece que se encuentran obligados a presentar las Declaraciones

Local y Maestra, las partes relacionadas de los contribuyentes obligados a dictaminarse

para efectos fiscales; es decir, si alguna empresa del grupo se dictamina fiscalmente, ésta

y las demás partes relacionadas también tendrán la obligación de presentar dichas

declaraciones aunque las últimas no cumplan con el resto de las empresas del Grupo no

hayan computado en lo individual ingresos acumulables por un monto igual o superior a

$904,215,560 pesos.

Como complemento, se precisa que los obligados a dictaminarse para efectos fiscales en

el año 2022, son aquellos contribuyentes que en el ejercicio fiscal 2021 hayan generado

ingresos acumulables iguales o superiores a $1,650,490,600 pesos, así como compañías

que tengan acciones coladas en las bolsas de valores, tal como lo establece el artículo

32-A, segundo párrafo.

Nuevas obligaciones en el Anexo 9 (DIM)

Derivado de la reforma fiscal 2022, se amplia las operaciones a presentar dentro del

Anexo 9 de la DIM a aquellas realizadas con partes relacionadas nacionales.

Anteriormente únicamente se tenía la obligación de revelar las operaciones con partes

relacionadas en el extranjero.

Ello implica que, a partir de 2022, se tenga la obligatoriedad de presentar ambas

operaciones sin distinción del lugar de residencia.

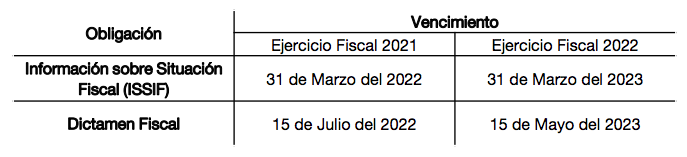

ISSIF/Dictamen Fiscal

Aunado a los cumplimientos mencionados anteriormente, los contribuyentes deberán cumplir con el llenado de los apartados del ISSIF/Dictamen (cual sea el caso aplicable) relacionados con Precios de Transferencia. Es importante tener en cuenta los vencimientos de los mismos, tal como se muestra a continuación:

Como resumen del cuadro anterior, podemos observar que únicamente se actualizó el vencimiento de la presentación del Dictamen Fiscal que el año pasado era el 15 de julio del 2022 y que a raíz de la reforma fiscal cambia su fecha de vencimiento al 15 de mayo del 2023, lo que generará mayor carga de trabajo para los contribuyentes. Esperamos que la autoridad emita una prórroga de algunas semanas más.

Declaración Informativa de Empresas Manufactureras, maquiladoras y de Servicios de Exportación (DIEMSE)

Es importante recordar que las empresas con programa de maquila IMMEX que apliquen lo dispuesto en el artículo 182 de LISR, deben presentar a más tardar en el mes de julio del año siguiente, la declaración informativa de sus operaciones de maquila con sus partes relacionadas, así como la información numérica de cómo determinaron su utilidad fiscal a través del “Safe Harbour” o si tomaron la opción del APA desde años anteriores.

Estudios de Precios de Transferencia algunas adiciones

Otra modificación en la legislación mexicana para el año 2022 fue al inciso b) de la fracción IX del artículo 76 de la LISR, en donde ahora hay que incluir las funciones, activos y riesgos de la o las partes relacionadas que generaron las operaciones de ingresos acumulables o deducciones autorizadas para el contribuyente analizado.

Emilio Ángeles

emilio.angeles@skatt.com.mxSocio de Valuaciones y Precios de Transferencia

SKATT Asesores fiscales es una firma miembro de Andersen Global

Alejandro Isás

alejandro.isas@skatt.com.mxSocio de Precios de Transferencia

SKATT Asesores fiscales es una firma miembro de Andersen Global

Paola Gutiérrez

paola.gutierrez@skatt.com.mxSocia de Valuaciones y Precios de Transferencia

SKATT Asesores fiscales es una firma miembro de Andersen Global

CHILE

Nuevas Sanciones Relacionadas a las Declaraciones Juradas de Precio de Transferencia

Tratándose de contribuyentes que se encuentran obligados a presentar una o más de declaraciones juradas de precio de transferencia (formularios 1907, 1937, 1950 y 1951), serán conductas sancionadas las siguientes:

- No haber presentado las declaraciones juradas según corresponda;

- Haber presentado extemporáneamente cualquiera las declaraciones;

- Haber presentado de manera incompleta o errónea alguna de las referidas declaraciones;

- Haber presentado de manera maliciosamente falsa alguna de las declaraciones.

La sanción para el contribuyente dependerá de la conducta del contribuyente de acuerdo a:

- La presentación de la declaración jurada fuera de plazo será sancionada con una multa que se aplicará de manera progresiva, considerando el retardo en su presentación de hasta 30 unidades tributarias anuales (“UTA”, que equivale a US$800 aproximadamente).

- La no presentación de la declaración jurada será sancionada con una multa equivalente a 50 UTA.

- La presentación incompleta o errónea de la declaración jurada será sancionada teniendo en consideración la circunstancia de si se ha presentado o no la correspondiente declaración rectificatoria. Si se ha presentado la declaración rectificatoria, se sancionará con multa de 10 UTA cada declaración rectificatoria presentada fuera del plazo original o del prorrogado, hasta un máximo de 50 UTA cualquiera sea el número de rectificatorias, correspondientes al mismo periodo.

- Si alguna de las declaraciones presentadas fuese maliciosamente falsa, es decir, que sea producto de un acto consciente del declarante, quien supo que lo declarado no se ajustaba a la verdad, se sancionará al contribuyente con multa del 50% al 300% del valor del tributo eludido y con presidio menor en sus grados medio a máximo, conforme a lo dispuesto por el inciso primero del número 4° del artículo 97 del Código Tributario.

Rodrigo Guerrero V.

rguerrero@spasaconsultores.cllSocio

SPASA Consultores es una firma colaboradora de Andersen Global

Bolivia

Precios de Transferencia y su Realidad en Bolivia

Desde septiembre de 2015, las normas de Precios de Transferencia (“PT”) están reguladas por

la Ley 516 de Promoción de Inversiones, Ley 549 o Ley de 21 de julio de 2014, por el Decreto

Supremo 2227 del 31 de diciembre de 2014 y la Resolución Normativa de Directorio No. 10-

0008-15 del 30 de abril de 2015 (PT en Operaciones entre Partes Vinculadas).

En este sentido, el artículo 2 de la Ley Nº 549 de 21 de julio de 2014, modifica el artículo 45 de

la Ley Nº 843 e incorpora los Artículos 45 bis y 45 ter a la citada Ley, estableciendo el régimen

de PT aplicable a las operaciones comerciales y/o financieras realizadas entre empresas

vinculadas, a los efectos de la determinación del Impuesto sobre las Utilidades de las

Empresas, incorporando entre otros el principio de plena competencia, la definición de partes

vinculadas y los métodos de valoración para las transacciones que realizan las mismas y la

documentación e información complementaria a ser presentada.

Bajo esta normativa, se establece la potestad de la Administración Tributaria para realizar

ajustes a una compañía boliviana cuando identifica transacciones con sus partes relacionadas

que no fueron realizados a valores de mercado (principio “arm’s length”). Para ello establece

los métodos de valoración de dichas transacciones, los cuales se basan de las Directrices de

la OCDE aplicables en materia de PT a empresas multinacionales y Administraciones

Tributarias. Corresponde señalar que a pesar que Bolivia hasta la fecha no se ha adherido a la

OCDE, ha tomado como base la aplicación de los principios y directrices emitidos por ésta

únicamente para PT.

Precios de Transferencia y su Realidad en Bolivia

En lo que respecta a las obligaciones de declaración, el Artículo 7 de la Resolución Normativa Directoral (“RND”) N°10-0008-15, dispone que:

- Se encuentran obligados a presentar una Declaración Jurada Informativa de Operaciones con Partes Vinculadas, aquellos sujetos pasivos que tengan operaciones con partes vinculadas acumuladas en una gestión anual sean iguales o mayores a Bs7.500.000 (Siete millones quinientos mil 00/100 Bolivianos).

- Se encuentran obligados a presentar una Declaración Jurada Informativa de Operaciones con Partes Vinculadas y el Estudio Técnico, los sujetos pasivos cuyas operaciones con partes vinculadas, acumuladas en una gestión anual, sea igual o mayor a Bs15.000.000 (Quince millones 00/100 Bolivianos). El Estudio Técnico deberá ser elaborado en formato digital y físico, redactado en idioma castellano, expresado en bolivianos y con la firma del Representante Legal o titular del NIT.

Las penalidades por la falta de cumplimiento en materia de PT se encuentran establecidas en la Ley 2492 (Código Tributario Boliviano), misma que contempla multas tanto genéricas como específicas. Las sanciones se establecen conforme al incumplimiento de deberes formales. Adicionalmente, en el Anexo I (numerales 3.23 al 3.31) de la RND 10-0033-16, se establecen las siguientes contravenciones:

- Sanción de 5.000 UFV o $1,578 USD aproximadamente, a los contribuyentes que no presenten el Formulario F-601 o el EPT en formato digital dentro del plazo establecido.

- Sanción de 2.500 UFV o $789 USD aproximadamente, a los contribuyentes que presenten fuera del plazo establecido el Formulario F-601 o el EPT en formato físico y digital o con errores de formato, información incompleta o sin cumplir lo establecido en las disposiciones.

Precios de Transferencia y su Realidad en Bolivia

El pago de multas por incumplimiento de la legislación de PT en Bolivia no exime al contribuyente de elaborar y presentar su estudio a la autoridad tributaria; habiéndose expuesto de antemano a procesos de auditoría y fiscalización en materia de PT e, incluso, a determinársele ajustes fiscales con repercusiones tanto locales como internacionales (doble tributación), según las facultades atribuidas a la autoridad tributaria por el Artículo 8 del Decreto Supremo 2227 y al Art. 45-bis de la Ley 843.

Lineamientos Jurisprudenciales

A la fecha, en Bolivia solo existe un precedente administrativo que data del año 2019 y que fue

interpuesto por Ajinomoto del Perú, S.A. contra el Servicio de Impuestos Nacionales de Bolivia.

En el cual, si bien tuvo un análisis en el fondo, la Autoridad General de Impugnación Tributaria

(“AGIT” autoridad más alta en materia de impugnación administrativa) resolvió anular la

Resolución Determinativa emitida por el Servicio de Impuestos Nacionales y ordenó la emisión

de una nueva resolución en la cual se fundamente el descarte de las comparables en el

análisis de los precios de transferencia, esto debido a que, el Servicio de Impuestos

Nacionales rechazó las empresas comparables debido a que las mismas se encontraban

constituidas en jurisdicciones de nula o baja tributación.

Si bien, sostener relaciones comerciales y/o financieras con sociedades o personas

domiciliadas en jurisdicciones de nula o baja tributación no se encuentra expresamente

restringido, Bolivia presta especial atención a las mismas, tanto así que, con el objeto de

desincentivar esas operaciones, mediante la RND 101900000002 de febrero 2019 se

estableció una lista de 83 países como jurisdicciones de Nula o Baja Tributación, disponiendo

que, en materia de prescripción las facultades de la Administración Tributaria se extenderán a

10 años.

Candys Dorado R.

cdorado@indacochea.comSocia

Indacochea & Asociados, Abogados es una firma colaboradora de Andersen Global

COLOMBIA

Concepto de Presencia Económica Significativa

Durante estas semanas el Congreso colombiano debate la aprobación de una nueva reforma

tributaria enfocada en la igualdad y la justicia social. Uno de los pilares de la iniciativa consiste

en fortalecer los mecanismos de lucha contra la evasión y la elusión tributaria y para tal efecto

se ha incluido una nueva disposición cuyo principal impacto se percibirá en la economía

digital.

El nuevo artículo para incluir en el Estatuto Tributario es el siguiente:

“ARTÍCULO 20-3. TRIBUTACIÓN POR PRESENCIA ECONÓMICA SIGNIFICATIVA EN

COLOMBIA. Se encuentran sometidos al impuesto sobre la renta y complementarios las

personas no residentes o entidades no domiciliadas en el país con presencia económica

significativa en Colombia sobre los ingresos provenientes de la venta de bienes y/o prestación

de servicios a favor de clientes y/o usuarios ubicados en el territorio nacional. La sujeción al

impuesto sobre la renta aquí contemplada estará condicionada a las siguientes reglas:

1. Para la comercialización de bienes y/o servicios, se entenderá que una persona no

residente o entidad no domiciliada tendrá una presencia económica significativa en

Colombia cuando:

1.1 Se mantenga interacción (es) deliberada (s) y sistemática (s) en el mercado colombiano,

esto es, con cliente(s) y/o usuario(s) ubicado(s) en el territorio nacional; y

1.2 Durante el año gravable anterior o en el año gravable en curso, hubiere obtenido u

obtenga ingresos brutos de treinta y un mil trescientas (31.300) UVT o más por

transacciones que involucren venta de bienes con cliente(s) y/o usuario(s) ubicado(s) en el

territorio nacional.

2. Para la prestación de servicios digitales desde el exterior se encuentran sujetos al impuesto

sobre la renta, siendo necesario cumplir los numerales anteriores, las personas que presten

cualquiera de los siguientes:

2.1 Los servicios de publicidad online.

2.2 Los servicios de contenidos digitales, sean online o descargables, incluyendo las

aplicaciones móviles, libros electrónicos, música y películas.

2.3 Los servicios de transmisión libre, incluyendo programas de televisión, películas,

“streaming”, música, transmisión multimedia -“podcasts” y cualquier forma de contenido

digital”.

3. Entre otros.

Esta nueva disposición está en línea con la acción 1 de BEPS: hacer frente a los desafíos

fiscales que plantea la economía digital y como está planteada la norma, el impuesto será

determinado con base en las ganancias recibidas en el ámbito local y adicionalmente se

deben considerar los siguientes condicionantes para su aplicación:

- La persona no residente o entidad no domiciliada en el país mantenga una interacción o despliegue de mercadeo con trescientos mil (300.000) o más clientes y/o usuarios ubicados en el territorio colombiano durante el año gravable anterior o el año gravable en curso; o

- La persona no residente o entidad no domiciliada en el país mantenga o establezca la posibilidad de visualizar precios en pesos colombianos (COP) o permitir el pago en pesos colombianos (COP).

Si bien la norma busca más equidad tributaria, los sectores implicados la perciben como un obstáculo que resta competitividad al mercado colombiano frente a otros mercados de la región.

Natalia Rojas García

natalia.rojas@jhrcorp.comAsociada Senior

Jiménez, Higuita, Rodriguez & Asociados es una firma colaboradora de Andersen Global

ARGENTINA

Intermediario internacional

Se aplica a las operaciones de importación o exportación de mercaderías en las

que intervenga un intermediario internacional que no sea respectivamente el

exportador en origen o el importador en destino de la mercadería.

Se define como tal, al sujeto del exterior que compra y vende la mercadería

importada o exportada con la finalidad de mediar en su comercialización sin tener

la posesión física de ella. Esta conceptualización, no comprende a los

distribuidores que toman título de los bienes que luego venden.

Deben verificarse cualquiera de las siguientes circunstancias a saber:

- El intermediario internacional se encuentre vinculado con el sujeto local o,

- El exportador en origen y el importador en destino se encuentren vinculados.

Queda a cargo del contribuyente local, la probanza de que el intermediario

internacional no está sujeto a estas normas, vale decir no verifica los requisitos

mencionados.

Cuando se exporten bienes con cotización en las que intervenga un intermediario

internacional que cumpla con los requisitos de vinculación citados o cuando

dicho intermediario se encuentre ubicado en jurisdicciones de baja o nula

tributación o en países no cooperantes, la norma exige registrar los contratos

celebrados entre las partes, a fin de dotar de fecha cierta a los mismos.

En el caso de no registrarse los contratos, o los registros no cumplieran con los

requisitos del caso, la cotización de las exportaciones para fines fiscales será

aquella que se verifique al momento de la carga de la mercadería, con

independencia del valor fijado entre las partes.

El contribuyente local deberá acreditar que la remuneración del intermediario ha

sido acordada, siguiendo pautas de mercado mediante un análisis funcional que

establezca los activos utilizados y riesgos asumidos por el mismo.

Se establecen requisitos para el intermediario internacional, básicamente el

mismo debe tener sustancia en su territorio de residencia y la retribución

acordada debe tener relación, con su intervención en el negocio que se analiza.

En lo atinente a la retribución sea en forma de compra y ulterior venta o mediante

comisión y si el intermediario es vinculado, deberán proporcionarse la

información sobre precios de venta y de ventas y los gastos asociados a las

transacciones.

Conforme a la metodología mencionada si se comprobara que la retribución del

intermediario internacional es superior a la que obtendrían terceros

independientes en condiciones similares, dicho exceso constituye renta de fuente

argentina para el sujeto local

Cecilia Goldemberg

cecilia.goldemberg@ar.Andersen.comManaging Director, Andersen in Argentina Head, Latin America Transfer Pricing Services

Andersen in Argentina es una firma miembro de Andersen Global

EL EQUIPO DE ANDERSEN EN LATAM

Miguel Angel Trejo López

Miguel.Trejo@mx.Andersen.comSocio Internacional, Andersen en México

Head, Latin America Transfer Pricing Services

Cecilia Goldemberg, Argentina

cecilia.goldemberg@ar.Andersen.comAndersen en Argentina es una firma miembro de Andersen Global.

Candys Dorado, Bolivia

cdorado@indacochea.comIndacochea & Asociados es una firma colaboradora de Andersen Global.

Luiz Albieri, Brasil

luiz.albieri@aaconsulting.com.brAlbieri e Associados es una firma colaboradora de Andersen Global.

Rodrigo Guerrero, Chile

rguerrero@spasaconsultores.clSPASA Consultores es una firma colaboradora de Andersen Global.

Bibiana Buitrago, Colombia

bibiana.buitrago@jhrcorp.coJHR & Asociados es una firma miembro de Andersen Global.

Helberth González Núñez, Costa Rica

hgonzalez@central-law.comCentral Law es una firma colaboradora de Andersen Global.

Mauricio Durango, Ecuador

mauricio.durango@ec.Andersen.comAndersen en Ecuador es una firma miembro de Andersen Global.

Francisco Murillo, El Salvador

fmurillo@central-law.comCentral Law es una firma colaboradora de Andersen Global.

Evelyn Guerra, Guatemala

evelyn.guerra@gt.Andersen.comAndersen en Guatemala es una firma miembro de Andersen Global.

Sandra Ramírez, Honduras

sramirez@central-law.comCentral Law es una firma colaboradora de Andersen Global.

Alejandro Isas, México

alejandro.isas@skatt.com.mxSKATT es una firma miembro de Andersen Global

Alvaro Molina, Nicaragua

amolina@central-law.comCentral Law es una firma colaboradora de Andersen Global.

Ana Cristina Arosemena, Panamá

acarosemena@central-law.comCentral Law es una firma colaboradora de Andersen Global.

Mauro Mascareño, Paraguay

mauro.mascareno@berke.com.pyBerkemeyer es una firma colaboradora de Andersen Global.

Luis Castro, Perú

lcastro@piconasociados.comPicon & Asociados es una firma colaboradora de Andersen Global.

Miguel Ortiz, República Dominicana

m.ortiza@phlaw.comPellerano & Herrera es una firma colaboradora de Andersen Global.

Juan Troccoli, Uruguay

juan.troccoli@uy.Andersen.comAndersen en Uruguay es una miembro de Andersen Global.

Nathalie Rodríguez París, Venezuela

nrodriguez@lega.lawLega es una firma colaboradora de AndersenGlobal.

Andersen is the Uruguayan member firm of Andersen Global®, an international association of member firms comprised of tax and legal professionals worldwide.