MARZO Boletín de novedades

tributarias

Disposiciones destacadas

Decreto Nº 74/022 –Intercambio de Información con

Fines Tributarios de la OCDE

El Decreto Nº 74/022 modifica el Decreto Nº 77/017, el cual reglamentaba la Ley Nº 19.484 - Transparencia Fiscal Internacional, Prevención del Lavado de Activos y Financiamiento del Terrorismo.

Cabe recordar que dicha Ley modificó el régimen del secreto bancario, estableciendo para determinadas entidades financieras la obligación de suministrar a la Administración Tributaria anualmente de forma automática, información relativa a saldos, promedios y rentas sobre cuentas financieras de los clientes que cumplan ciertos supuestos.

Desde el año 2018 la Secretaría del Foro Global sobre Transparencia e Intercambio de Información con Fines Tributarios de la OCDE ha llevado adelante un proceso de evaluación sobre nuestro marco normativo nacional y su ajuste al estándar internacional en materia de intercambio automático de información financiera, realizando ciertas observaciones sobre el grado de cumplimiento de nuestro país con dicho estándar.

El nuevo Decreto ajusta el marco normativo para subsanar las observaciones recibidas, destacándose las siguientes modificaciones introducidas:

- Toda entidad financiera obligada a informar, residente en Uruguay y en otro país o jurisdicción con el que exista un acuerdo en vigor en virtud del cual se deba proporcionar la información a que refiere el presente decreto, estará obligada a cumplir con las obligaciones en materia de suministro de información y debida diligencia establecidas en el país o jurisdicción en la que mantenga abiertas cuentas financieras.

- Se considera Entidades de Inversión obligadas a informar, aquellas cuyos ingresos brutos procedan principalmente de una actividad de inversión, reinversión o comercialización de activos financieros, si la entidad es administrada por otra entidad financiera. El nuevo Decreto establece que los ingresos brutos de las entidades administradas serán principales cuando, igualen o superen el 50% (cincuenta por ciento) del ingreso bruto total durante el período mas corto entre:

- el período de 3 (tres) años concluido el 31 de diciembre (o el último día del ejercicio fiscal que no se corresponda con el año civil) anterior al año en que se efectúa el cálculo; o

- el período durante el cual la entidad ha existido

- El alcance del término “Entidad de Inversión” deberá interpretarse de acuerdo con las disposiciones reglamentarias y normas dictadas por el Banco Central del Uruguay para la prevención del lavado de activos y el financiamiento del terrorismo

- Se excluyen a las cajas de auxilio o seguros convencionales como entidades obligadas a informar dado que las mismas no se consideran entidades financieras a los efectos de la Ley 19,484.

- Se excluye de la obligación de informar aquellas cuentas de depósitos inactivas cuyo saldo anual no exceda de USD 1.000 (un mil dólares americanos) siempre que:

- No ha realizado transacción alguna durante los últimos 3 (tres) años, ni en relación a cualquier otra cuenta mantenida en la entidad financiera obligada a informar;

- No ha tenido contacto con la entidad financiera obligada a informar por cuestiones relacionadas con esa o cualquier otra cuenta manenida por el titular de la cuenta en dicha entidad, durante los últimos 6 (seis) años; o

- Tratándose de un contrato de seguro que establezca el reconomiento del componente de ahorro en la cuenta individual, la entidad financiera obligada a informar no haya contactado al titular de la cuenta por cuestiones relacionadas respecto de esa cuenta o de cualquier otra mantenida por el titular de la cuenta en la entidad financiera obligada a informar durante los últimos 6 (seis) años.

- Las entidades financieras obligadas a informar deberán conservar los registros así como de la información comunicada a la Dirección General Impositiva, por un plazo mínimo de 5 (cinco) años. El Decreto incorpora que el referido plazo computara a partir del 1º de enero del año siguiente al que debió suministrar la información.

Decreto Nº 89/022 – Se agrega artículo al Capítulo V del Decreto Nº 30/015 - IPAT - Inversiones en pasturas y demás herramientas que promuevan la actividad biológica de los suelos.

El pasado 9 de Noviembre de 2021 se publicó la aprobación de la Cámara de Senadores de la Rendición de Cuentas y Balance de ejecución Presupuestal del ejercicio 2020, a través de la Ley Nº 19.996.

A través del artículo Nº 168 de la mencionada Ley, se incorporan a las inversiones en pasturas y demás herramientas que promuevan la actividad biológica de los suelos, a los efectos de los beneficios automáticos de otorgados a los contribuyentes de IRAE e IMEBA que realicen actividades agropecuarias e industriales, dentro del marco de la Ley N° 16.906 del 7 de enero de 1998 de Promoción y Protección de Inversiones.

A raíz de la inclusión de estas nuevas inversiones a las franquicias establecidas en la Ley de Promoción y Protección de Inversiones, el Poder Ejecutivo ha hecho uso de la facultad dispuesta en la mencionada Ley, a través del Decreto Nº 89/022, incluyendo el artículo Nº 39 Bis en el Decreto Nº 30/015, reglamentario del Impuesto al Patrimonio.

En este artículo, se establecen las características, formas de determinación del monto de la exoneración, y otras consideraciones a tener en cuenta en cuanto a la inversión, al momento de realizar la liquidación del Impuesto al Patrimonio

Se exonerará del Impuesto al Patrimonio las inversiones realizadas en los bienes mencionados anteriormente.

A efectos de la exoneración, se deberán tener en cuenta las siguientes consideraciones:

- La exoneración se aplicará aun cuando estos bienes se valúen de forma ficta.

- El valor de los bienes se deducirá del activo gravado, aplicando el menor de los valores descriptos en la determinación del monto de las inversiones.

- En caso de que los bienes muebles y semovientes se hayan determinado de forma ficta, el valor luego de la deducción de los bienes exonerados nunca podrá ser negativo.

Otras disposiciones

Ley Nº 20.024 – Se exonera del Impuesto al Valor Agregado, por un plazo de 30 días, a las enajenaciones de carne vacuna fresca, congelada o enfriada del corte asado de diez a trece costillas.

Exonerase del Impuesto al Valor Agregado, por un plazo de 30 días, contados a partir del día siguiente al de la promulgación de la presente Ley, a las enajenaciones de carne vacuna fresca, congelada o enfriada del corte asado de diez a trece costillas.

La exoneración se aplicará exclusivamente en la hipótesis en que el referido corte sea realizado en el frigorífico o matadero, y sean remitidos al consumo debidamente individualizados

Facultase al Poder Ejecutivo, a prorrogar por única vez, la exoneración prevista en la presente norma.

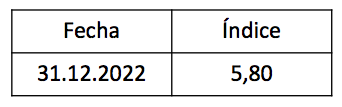

Decreto Nº 66/022 – Se fija el valor del índice medio del incremento de los precios de venta de los inmuebles rurales.

Se fijo el valor del índice Medio del Incremento de los Precios de Venta de los Inmuebles Rurales (IMIPVIR) al 31 de diciembre de 2021:

Decreto Nº 67/022 – Se fija el valor de la Unidad Reajustable y de la Unidad Reajustable de Alquileres del mes de noviembre de 2021.

Se fija el valor de la Unidad Reajustable (UR) correspondiente al mes de noviembre de 2021, a utilizar a los efectos de lo dispuesto por el Decreto-Ley Nº 14.219, y sus modificativos en $ 1.364,33 (pesos uruguayos mil trescientos sesenta y cuatro con 33/100).

Decreto Nº 68/022 – Se otorga a los productores de ganado bovino y ovino, que no tributen IRAE la devolución del IVA por compras de gasoil destinadas a dicha producción

Se otorga a los productores de ganado bovino y ovino, que no tributen el Impuesto a las Rentas de las Actividades Económicas (IRAE) por las referidas actividades productivas, la devolución del Impuesto al Valor Agregado (IVA) incluido en sus adquisiciones de gasoil realizadas a partir del 1º de marzo de 2022, por el plazo de 1 año.

El límite máximo del beneficio no podrá superar el 0,4% de los ingresos originados en las ventas de ganado bovino y ovino, correspondientes al último ejercicio cerrado antes del 1º de julio de 2021.

La devolución se realizara mensualmente a condiciones que las adquisiciones de gasoil se documenten por parte de las estaciones de servicio o distribuidores, en comprobantes fiscales electrónicos y en forma separada a las adquisiciones de otros productos.

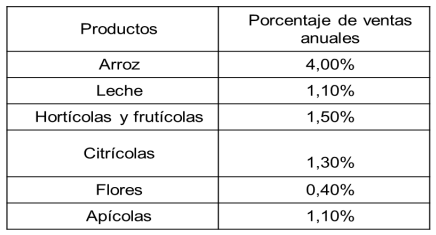

Decreto Nº 69/022 – Se otorga a productores de leche, arroz, flores, frutas y hortalizas y a los productores apícolas, que no tributen el IRAE por dichas actividades productivas, la devolución del IVA incluido en sus adquisiciones de gasoil destinadas al desarrollo de las mismas.

Se dispone a los productores de leche, de arroz, de flores, frutas, y hortalizas, y a los productores apícolas, que no tributen el IRAE por las referidas actividades productivas, la devolución del IVA incluido en sus adquisiciones de gasoil realizadas a partir del 1º de marzo de 2022, por el plazo de 1 año.

La devolución se realizara mensualmente a condiciones que las adquisiciones de gasoil se documenten por parte de las estaciones de servicio o distribuidores, en comprobantes fiscales electrónicos y en forma separada a las adquisiciones de otros productos.

El límite máximo del beneficio se determinará aplicando a los ingresos originados en las ventas de cada uno de los productos agropecuarios (correspondientes al último ejercicio fiscal cerrados antes del 1º de julio de 2021) los siguientes porcentajes:

A efectos de determinar el límite máximo de los ingresos a considerar no podrán superar las Ul 2:000.000 tomadas a la cotización del 30 de junio de 2021.

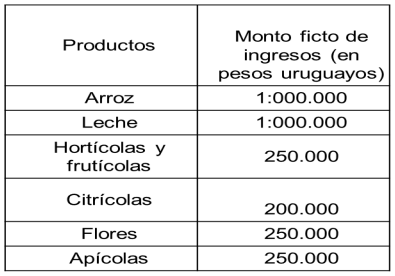

En aquellos casos que los contribuyentes no dispongan de información para determinar los ingresos, se disponen de los siguientes montos fictos anuales:

Decreto Nº 75/022 – Se sustituye el literal c) del artículo 4º del Decreto Nº 11/013 - Beneficios tributarios - IRAE - Rentas originadas en actividades promovidas.

Se sustituye el literal c) del artículo 4º del Decreto Nº 11/013, por el siguiente:

"c) Ejercicios iniciados entre el 1º de enero de 2020 y el 31 de diciembre de 2023: 50% (cincuenta por ciento) de la citada renta.“

Decreto Nº 80/022 – Se agrega ítem al artículo 1º del Decreto Nº 194/979 - Insumo Agropecuario - Exoneración Tributos a la Importación.

Se agrega al artículo 1º del Decreto Nº 194/979, de 30 de marzo de 1979, el siguiente ítem:

"Equipo de trabajo con abejas con careta incluida".

Decreto Nº 83/022 – Se sustituye el inciso primero del numeral 25 del artículo 39 del Decreto Nº 220/998 - Exoneración de IVA a insumos agropecuarios.

Se sustitúye el inciso primero del numeral 25 del artículo 39 del Decreto Nº 220/998, por el siguiente:

"25. Sales minerales, raciones balanceadas, complementos alimenticios y alimentos con excepción de los productos agropecuarios en estado natural; pellets, expellers y tortas de soja, de girasol, de malta, de cítricos y de todas aquellas semillas que constituyan complementos alimenticios de uso agropecuario; texturizados de soja, maíz quebrado, maíz molido, sorgo molido, burlanda de sorgo y de maíz, polvo y cáscara de malta, raicillas de cebada, cebada de tercera prelimpieza, y gluten feed, utilizados como complemento alimenticio agropecuario; productos utilizados en la sanidad animal y en la sanidad vegetal“

Resolución DGI Nº 299/022 – IVA devolución en las adquisiciones de gasoil por productores agropecuarios.

Durante la vigencia de los beneficios establecidos en los Decretos Nº 68/022 y Nº 69/022, los cuales otorgan a los productores de leche, de arroz, de flores, frutas y hortalizas, apícolas, y de ganado bovino y ovino que no tributen el Impuesto a las Rentas de las Actividades Agropecuarias (IRAE) la devolución del Impuesto al Valor Agregado incluido en las adquisiciones de gasoil.

Las estaciones de servicio y distribuidores de combustible, deberán informar mensualmente el Impuesto al Valor Agregado (IVA) incluido en las enajenaciones de gasoil que no estuvieran destinadas al consumo final y en tanto no hubieran sido documentadas mediante Comprobantes Fiscales Electrónicos (CFE).

Los mencionados contribuyentes que sean emisores electrónicos y se encuentren en período de transición, también deberán presentar la referida información por la totalidad de sus enajenaciones de gasoil comprendidas en el inciso anterior.

Resolución DGI Nº 418/022.

Se fija, a partir del 1º de abril de 2022, los nuevos valores por kilo de venta al público de carne bovina y ovina y sus menudencias, a efectos de la percepción del IVA, así como el IVA que deben tributar quienes vendan al público el producido de la faena por ellos realizada de animales de su propiedad.

Resolución DGI Nº 419/022.

Se dispone que en los casos de faena a facón, auto abasto o cuando la planta de faena no abasteciera directamente a la carnicería o al establecimiento industrializador, los precios fictos por kilo, por el mes de abril de 2022, a efectos de la liquidación de los impuestos respectivos, son los que se determinan.

Resolución DGI Nº 420/022.

Se fijan los valores fictos vigentes a partir del 1º de abril de 2022, aplicables al los mataderos incluidos en la Resolución Nº 194/006 de 24 de febrero de 2006.

Resolución DGI Nº 421/022.

Se fijan los valores fictos vigentes a partir del 1º de abril de 2022, aplicables al régimen de percepción del IVA, correspondiente a la comercialización de aves de las especies que se indican.

Juan Ignacio Tróccoli

juan.troccoli@uy.Andersen.comCecilia Ricciardii

cecilia.ricciardi@uy.Andersen.comCecilia Rego

cecilia.rego@uy.Andersen.comMartin Moller

martin.moller@uy.Andersen.comDaniel Alvariza

daniel.alvariza@uy.Andersen.comNicolás Austt

nicolas.austt@uy.Andersen.comFederica Neira

federica.neira@uy.Andersen.comOficina principal

Rincón 487, Piso 4

Montevideo, 11000 Uruguay

Tel.: +598 2915 7468

Aguada Park Free Trade Zone

Paraguay 2141, Piso 15, Oficina 2

Montevideo, 11800 Uruguay

Tel.:+598 2927 2982

Punta del Este

Calle 29 y Calle 20

Maldonado, 20100 Uruguay

Ph: +598 42441252

Andersen is the Uruguayan member firm of Andersen Global®, an international association of member firms comprised of tax and legal professionals worldwide.